Ser inversor de Venture Capital es apasionante porque todo el tiempo se está en contacto con tecnologías disruptivas que moldean el mundo y nuestro futuro. Pero los administradores de fondos son personas cuidadosas y responsables. Saben que invierten en negocios altamente riesgosos cuyas probabilidades de fracasar son, estadísticamente, de 10 a 1.

Por eso, cuando se hacen los Due Diligence, cualquier aspecto ajeno al negocio o la industria que eleve el nivel de riesgo reduce las ganas de invertir. Son las cosas que comúnmente se conocen como “Red Flags”.

Para evitar que tu startup tenga Red Flags, vamos a repasar todo lo que debes tener en cuenta para estar Investment Ready desde el punto de vista legal y financiero.

La Perspectiva Legal

Evitar Red Flags comunes desde el punto de vista legal implica ser responsables y transparentes con los contratos que se firman y la legislación vigente.

La principal consigna es no generar sorpresas. Si hay problemas, se deben avisar antes del Due Diligence y explicar los caminos que se están tomando para solucionarlos. ¿Dónde ponen focos los VCs en este proceso?

1. La Persona Jurídica: debes mostrar a tu inversor los documentos de constitución de la empresa que incluyen el país donde tienen sede legal, los datos bancarios, etc. ¿Está tu empresa endeudada con un banco, con inversionistas o con el fisco? ¿Puedes rastrear cada movimiento de efectivo en los últimos 12 meses? Toda esta información le da al inversionista la seguridad de que tu compañía puede ser es un activo y no un pasivo.

2. Tabla de Capitalización (Cap Table): a los VCs también les interesa saber quiénes serán sus futuros socios. Es decir, quiénes invirtieron en tu startup antes que ellos. También deberás explicar qué porcentaje del total de acciones están adquiriendo con su inversión, cuánto se diluirá la propiedad de los fundadores, cuánto planifican diluirse en futuras rondas, etc. Todo eso lo evaluarán en tu Cap Table.

3. Propiedad Intelectual: todos los fundadores deben ceder la pertenencia de lo que están creando a favor de la entidad legal. Si los activos como la marca, el código o la tecnología son propiedad de los fundadores y no de la empresa, entonces el valor de la empresa es casi cero.

4. Contratos de Vesting con colaboradores y advisors: los fundadores no son los únicos responsables por el éxito o fracaso de una startup. ¿Qué pasa con el equipo? Si a la empresa le va bien, ¿ellos compartirán los beneficios? ¿Y los advisors? ¿Están incentivados a trabajar por el futuro de la compañía? Si es así, debes demostrarlo a través de la firma de contratos de Vesting que confirmen que todos están comprometidos con la startup.

5. Otros contratos: muestra todos los contratos que vinculan a la empresa con los fundadores e inversionistas, con los clientes, partners, etc. Todo lo firmado por su empresa debe estar disponible y listo para ser inspeccionado.

Perspectiva Financiera

Los inversores quieren asegurarse de que están confiando el capital en un equipo tanto o más responsable que ellos. Por eso, los fundadores deben demostrar que sus números son creíbles y están basados en evidencia, y no son una ilusión creada para inflar la valuación.

Podemos dividir la información financiera y el modelo de negocios que hay que presentar en 2 categorías:

1. Reportes Contables: del modelo de negocios se deben desprender 3 reportes claves: el P&L, el Balance y el Flujo de Caja. Estos deben ser un espejo del pitch y el modelo de negocios, indicando la hoja de ruta de la empresa desde los números.

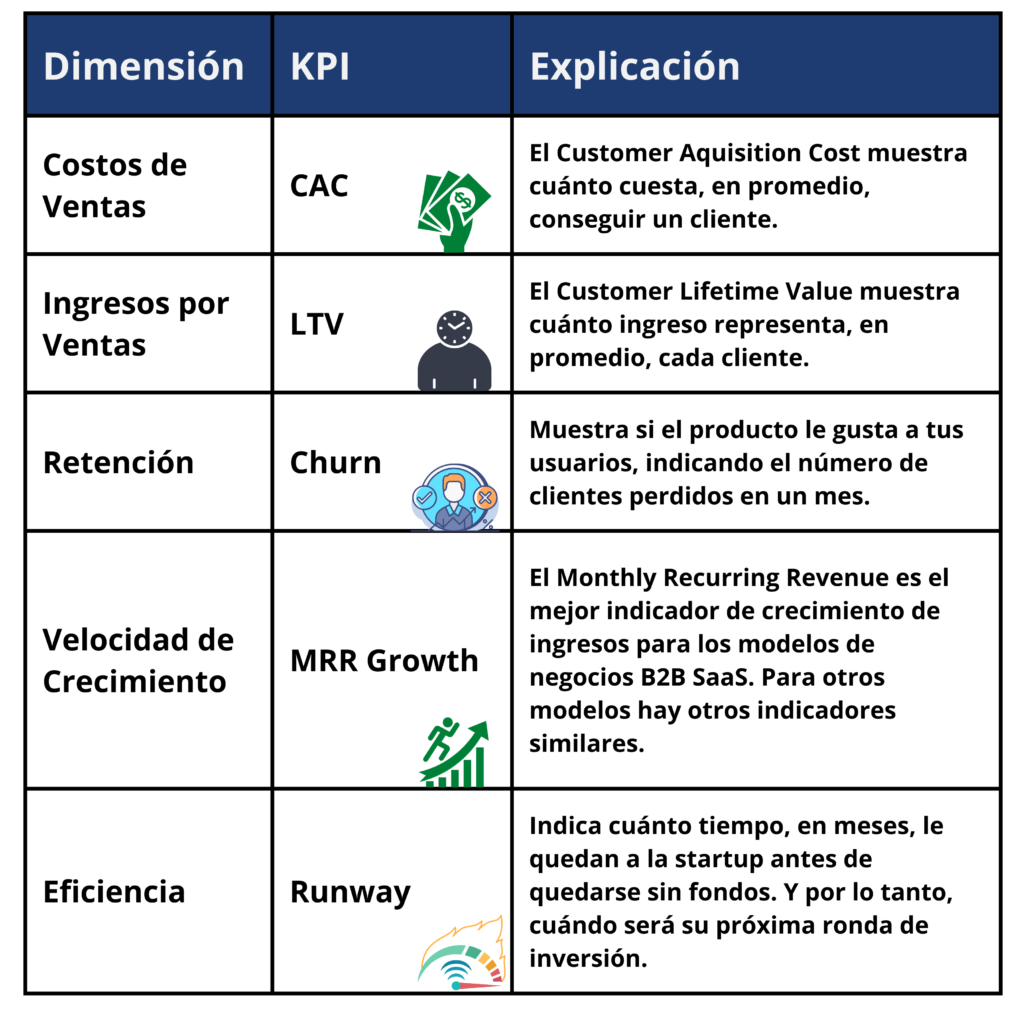

2. Análisis Financieros y KPIs: para evaluar el desempeño financiero de una compañía hay 5 dimensiones a tener en cuenta y 5 KPIs capaces de resumir esas dimensiones:

Conclusión

Estar Investment-Ready significa ser capaz de demostrarle a un VC que somos serios y que seremos responsables con el dinero invertido.

En el Due Diligence legal los emprendedores deben ofrecerle al VC toda la documentación de la empresa, para que sea evaluada y se analicen posibles riesgos y contingencias que podrían afectar el futuro de la empresa. Y si se detectan, se debe explicar cómo serán compensados esos riesgos.

Desde el punto de vista financiero, el foco debe estar en explicar la estrategia de gestión de recursos y el crecimiento que se espera tener si se consiguen los objetivos comerciales, tecnológicos y financieros.